年末調整のお悩み相談

今日、自営業者の方から年末調整がらみの相談がありました。

店主の奥様(青色事業専従者)の給料をどうしたもんかというものです。

このケースの場合の奥様の給料は、開業時に「青色事業専従者給与に関する届出書」に奥様に払う給料をあらかじめ記載して提出することで、その記載した範囲の給料が経費として認められます(仕事内容に見合わないような高額設定をしたらダメです)。

開業間もない上にコロナ禍のあおりを受けてしまい、奥様の給料を届出の金額よりも低く抑えていて、月の売上次第で変動もあり得るとのこと。

質問①、赤字の月も妻に給料払って良いの?

もちろんOKです。

相談者様はとてもしっかりした方で、事業がうまくいってないのに給料を取って良いものなのか…働かざる者食うべからずではないのか?といったことを感じられたようです。

事業主本人には給料がない(店主貸になる)ので、専従者給与は生活費の確保のために欠かせません。

個人事業主はカレンダーどおり1月〜12月の期間のトータルで決算を組んで税金を算出しますから、ある1ヶ月が赤字だからといって給料を「払ってはいけない」などということはありません。

質問②、源泉徴収とかめんどくさいんだけど…。

当初、ざっくりで10万円の専従者給与を考えていたようでした。

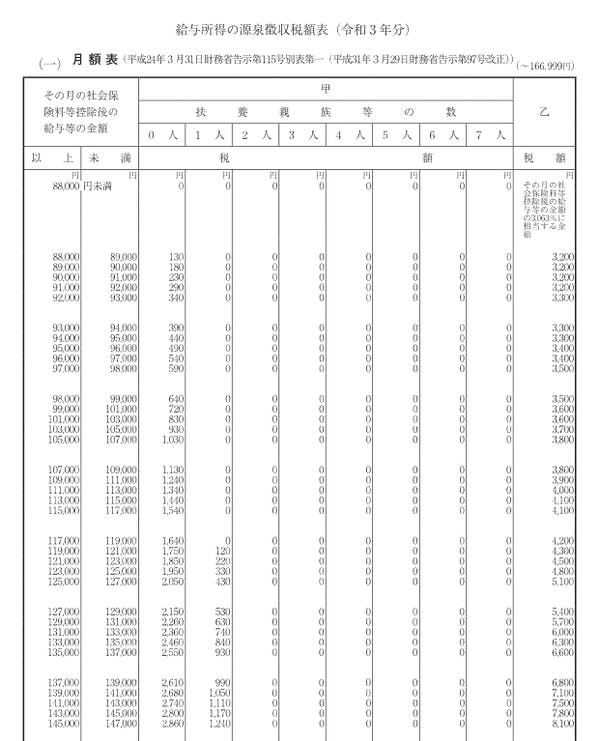

その場合ですと上記の表で720円の源泉徴収が必要です。それが面倒だから88,000円で良いのかなぁとの事。ちなみに社会保険等はありません。

細かいのですが88,000円では130円の源泉徴収が必要です。どうしても源泉徴収義務が嫌だという場合は88,000円未満にする必要があります。

とはいえ、年末調整で負担すべき所得税額が確定しますので、誤差があっても結局は正しい税額が算出されます(前職の事務所では年末調整で多めに還付金が欲しいというリクエストを受けて月々の源泉徴収をやや多くするということをやっていました)。

僕は税額表にのっとって源泉徴収していただくよう促していますが、うっかり間違ってても税務署から指摘されたといったことは今のところありません。

源泉徴収が0円だった場合は0円の納付書を提出します。源泉徴収してない=提出しなくて良いというわけではありませんので注意です。

おわりに

誰にでも何にでも「初めて」というのはあるわけで、慣れている人間にとっては余裕綽々なことでも初めての人にとっては「分からない事が分からない」という状態だったりするものです。

そしてそういう時ほど何となくでやってしまうと後から取り返しのつかない事態になりかねません。

そうならないために、税理士として、難しい言葉を使わず、初めての人でも理解できるように努めなければいけないなぁと改めて感じました。

時に「こんな初歩的なことを聞いたら失礼かも…」と仰る方がいますが、それを失礼と言うような税理士なら他を当たった方が良いでしょう(笑)

お金を払ってお願いするわけですから、先生業ではなくサービス業だというスタンスの税理士と出会いたいものです。