経費で落とせ!

経営者やフリーランスが買ったものを経費にすれば、その分税金が安くなります。例えば10,000円の物を買った場合、税率20%ならば2,000円税金が安くなります。

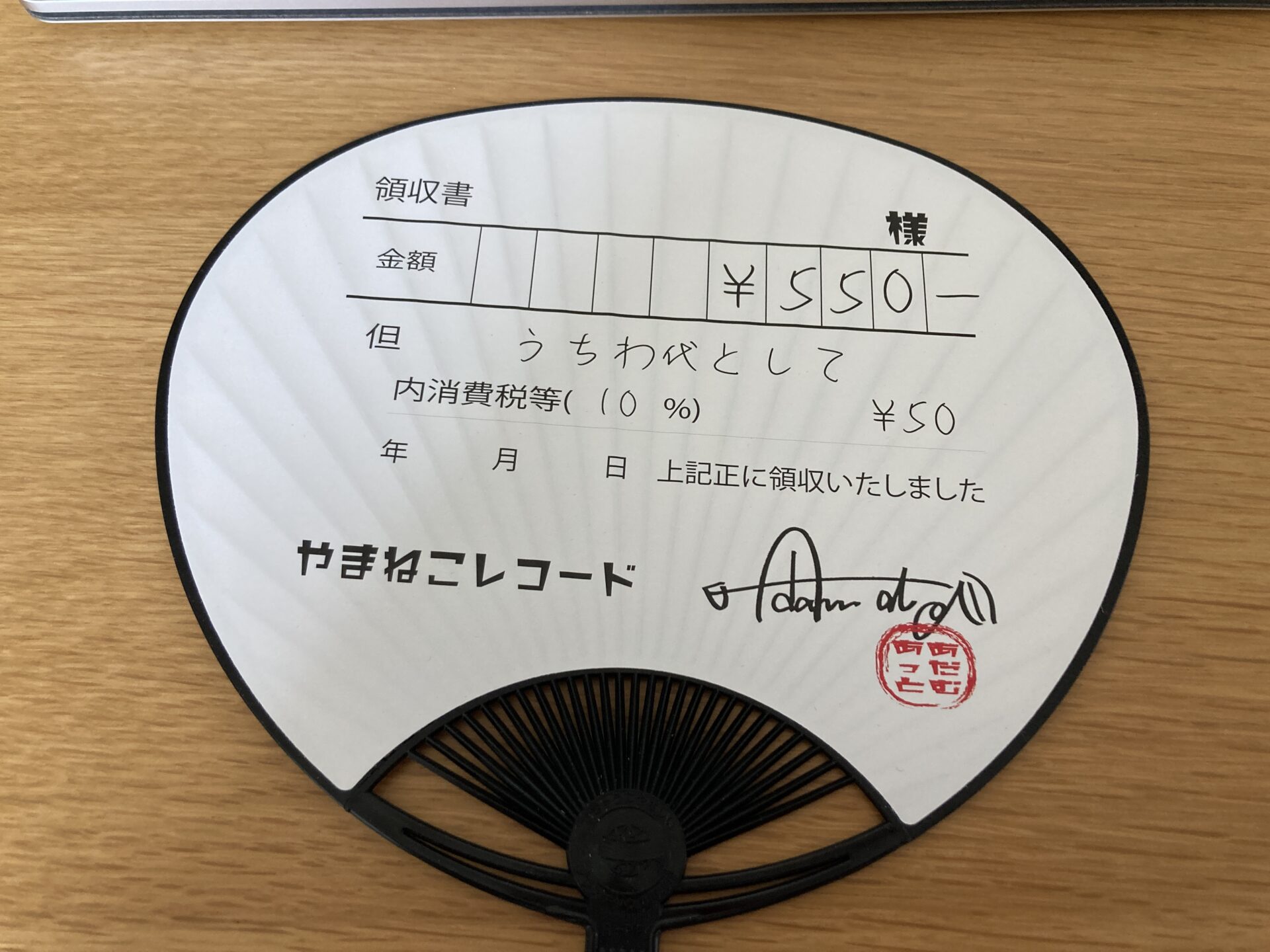

僕の場合、このうちわはプライベートの出費なので経費にしていません。

小型のうちわで、仕事用のバッグに入れて夏の外出時に使っています。だから消耗品費にできそうなものですが(金額も微々たるものなので経費にして差し支えないでしょう)、個人事業主ということはこのうちわを私的利用も可能なわけです。

となると、仕事部分とプライベート部分で按分して経費に…などということになってしまいますから(立場上、厳し目にしています)、面倒なので経費にしていません。

そのへんのチョット屁理屈な感がある部分を僕はどうしているか?というところを書いていこうと思います。

フリーランスのひとり飯はキツい

特に個人事業主、フリーランスの場合にありがちなのが食事代。

外回りの仕事中に外食することがあるでしょう。僕もしょっちゅうあります。感覚的には福利厚生費、旅費といったところです。

部下と一緒に食事をしてお金を払ってあげた、取引先や同業者仲間と飲食をした、ということならば会議費、交際費といった経費性は一目瞭然ですが、ひとりで食事をしたとなるとフリーランス(個人事業主)は厳しいです。

個人事業主には福利厚生費という概念が無いからです。人間が生きていく上で食事はあたりまえなので。

法律で明記されているわけではありませんが、国税庁がそのように言ってるので、従わざるをえません。

このため、仕事で遠方に出張してホテルに宿泊した場合であっても、宿泊料以外の食事代は生活費なので経費で落とせません(ホテルの領収書が食事代を区分していなかったら、食事代がいくらか分からないので全額経費にせざるを得ませんが)。

このケースについて、じゃあ法人の役員なら良いのか?という疑問も出てきます。

従業員のいない、ひとり社長の会社となるとフリーランス同様の扱いにしておいた方が良いでしょう。たとえ「法人の行為はすべて営利目的」とはいえ、役員のみの会社や家族だけの会社の場合は福利厚生費が認められなかったケースもあるようです。

このへんも「もし調査に入られたら」、「調査官次第」というところもありますが、そういうところを意識して経費性の有無を判断したら良いのかなと。

仕事の出張先で昼食をとった場合、豪華なホテルでフルコースを食べたとなるとそれはいかがなものかと思われるでしょう。

何であれ「経費」の名のもと贅沢をして税金を安くしようとしている意図が見えようものなら一発アウトでしょうね。

ひとりのカフェ代は?

外回りの道すがら、ひとりでカフェに行くことがあります。息抜きのためだとか、環境を変えて資料作成をしたいとか。

最近のカフェはネット環境が完備されている所も多く、パソコンやタブレットを持ち込んで仕事ができます。

こういった場合なら経費で落とせます。

税務調査が入った場合、ひとりでカフェに行ったレシートを見られたら生活費と言われるかもしれませんが、その時どんな業務を行ったかをメモしておけば問題ないでしょう。

ただ、それが頻繁にあったら…否認される可能性は高いかなと。

個人事業主である以上、自宅なりテナントなり拠点があるのが普通です。本来ならばその拠点で仕事をするというのが一般的な捉え方なので、頻繁にひとりのカフェ代が計上されていると、それは仕事ではなくプライベート利用と捉えられてしまうでしょう。

経費にするのは週1〜2回まで等、自身の中で決まりを作っておくのが重要です。

また、曖昧な境目なのですが、カフェでコーヒーと一緒にパスタやサンドイッチを食べたとなるとこれは「食事」なので経費で落とせませんが、コーヒーと一緒にケーキをひとつ頼んだ程度なら経費として差し支えないでしょう。

ゴルフ代はどこまでが経費か?

お客様からしばしばゴルフに誘われますが、これはれっきとした交際費です。

ゴルフ場に行けばプレー代のほか飲食もあるでしょう。その全てが経費で落とせます。

その時「スコアが100を切ったら経営者のゴルフ仲間を紹介してあげるよ」と言われます。

これはチャンスと上達すべく、個人的に自主練したりレッスンに通うこともあるでしょう。自分ひとりだけ下手では迷惑をかけてしまいますし。

これは経費にできません。

ひとりで練習に行って、結果としてお客様に迷惑かけなくなったとしても、その瞬間がお客様と交際している訳ではありません。上手くなったら友達ともゴルフに行くこともあるでしょうから、研修とも言えません。

さらに言えば「いつも同じ格好だと見すぼらしい」と、ゴルフウェアを買った代金も経費にはなりません。

たとえ本当に「お客様としかゴルフ行きません!」という場合であっても、税務署がそれを聞き入れてくれるかどうか?

調査官も人間なので、裁量に個人差があるかも知れませんが、自身がプロゴルファーでない限り、接待以外の時も使える=生活費となってしまうわけです。

得意先、営業先で使ったお金は経費になるか?

僕自身、できるなら全額経費にしたいもの…。

仕事欲しさにその人から大して欲しくもないもの、足りているものを買うことがあるかと思います。

新規顧客の獲得のため、見込客に擦り寄る姿勢は大切です。

その相手を飲食店で接待した、ゴルフに接待した、という場合は交際費に該当しますが、その人の店の商品を買った場合、微妙な部分があります。

例えば、そこが文具屋で仕事に使う文房具を買ったのであれば消耗品費で良いのですが、そうではなく飲食店や美容院、服屋さんなどといった場合はどうしたもんか。

店に通ううちに常連客になり、店主と仲良くなって、仕事を任せてもらえるようさらに購入し続けて友好度を上げる作戦。

立派な営業活動ではあるものの、食事は生活費。美容院で髪を切るのは仕事に関係無い。全裸で仕事をしたら変質者なので服は着るもののそれはプライベートでも着るもの。

どうしても生活費感が拭えません。

その飲食店を会議で使った、その服屋で買った服を取引先の社長さんの誕生日プレゼントとして贈呈した、といったことなら経費性がありますが、自分ひとりで行った、自分がそのサービスを受けたとなると生活費でしょう。

「いいや!あくまで仕事欲しさに仕方無く浪費してるんだ!」という本音があっても、結局、税務署さんがそれ納得してくれます?ということです。

仕事中のぎっくり腰の治療代

時々、個人事業主のお客様の資料に「仕事中に痛めた」とマッサージ代や病院代の領収書か混ざっています。

これは経費で落ちません。

事業の経費ではなく、医療費控除です(医療費控除にすらならないものもあります)。

また、マッサージの場合はたとえ「明日の仕事に響かないように」という理由であってもそれは健康促進のため、つまり生活費です。

個人事業主に福利厚生費はみとめられていないというのがここでも該当します。

なお、これが法人の場合なら、従業員福利厚生の一環で社長が使うこともあるでしょう。人間ドックの費用なんかは個人事業主は経費にできませんが、法人ならば会社負担で経費にできます。

おわりに

経費の扱いについては、自分ルールをきちんと定めておくのが大切です。

「調査が来なきゃ良いんでしょ?」という、スピード違反も警察が見てなきゃ捕まらない理論がありますが、それが続くとエスカレートして何でもかんでも経費で落とすようになってしまいます。

過去にキャンピングカーや孫の通学用バイクなどをしれっと会社の資産にして減価償却費を計上していた会社を見たことがあります。

たまたま赤字体質の会社で調査に入られることもなく解散したのですが、さすがにこれはいかがなものかとそれを放置していたボスを疑ったものです。

いつか来るかもしれない調査、税務署はいくらでもデータを持っているのでいつかバレます。仮に調査に入られても1円も取らせずにすごすごと帰らせることができたら、経営者としてカッコイイなぁと思います。